-

投机心理 编辑

投机心理是那些过分自信的人通常会表现为频繁的交易,不停的买进卖出,他们对所获得信息的准确性以及自己 的判断能力都非常自信,有经济学家专门研究过券商的帐户数据,他们发现更高的交易量并不能带来更高的回报,事实上买卖频繁的人平均而言回报更低,因为他们都把利润贡献为佣金和印花税了。

中文名:投机心理

定义:投机取巧的心理

类别:思维方式

“替罪羊”效应

投机心理

投机心理

替罪羊还体现在,如果某人买了一支股票,接着市场下跌了,他就会对自己说:并不是我买错了股票,而是大势本身就不好,所以不是我的问题,因为其他股票也在跌。于是他一次次放弃了止损的机会,最后的损失将远比想象中的大。

赌徒效应

投机心理

投机心理

最有害的想法就是翻本的念头,这位亏了很多的朋友已经损失大半,还想着把最后那点本钱都压上去,其结果没有悬念,除了亏损更多不会再有其他结果了。曾有人对期货交易员做过一个调查,他们发现凡是在上午亏钱的人,下午的时候都更具备赌性,但其结果多数都是亏得更多。 一个赌徒如果赢了很多或者输了很多就意味着他已经深陷于此不能脱身了,那些小赚或小赔的人则超脱得多,所以那些被套牢的人常常会这么想:如果股价回升到我的买入价,那我就抛售离场,再也不玩了。

痛苦最小化倾向

痛苦最小化倾向相对而言很简单,凡是在底部割肉的股民都有这么一个有趣的倾向,要么不抛,一旦要抛就会在一天之内把所有亏损股票都抛掉,通常在10分钟之内就全部抛光。因为卖出一只套牢股可不是令人高兴的事情,如果手头有五只套牢股,分五次抛出,那就意味着痛苦也有五份。如果一天之内就把五只套牢股全部抛光,那么痛苦只有一份,很明显后者的痛苦小得多。如果市场上大多数人都是这样想的,那么这一天就是大幅暴跌的一天。

没有规律的规律

俄国生理学家巴甫洛夫做过一个著名的条件反射实验,巴氏在实验中先摇铃 再给狗以食物,狗得到食物会分泌唾液,如此反复。其后,狗只要听到声音1到2秒后,就开始分泌唾液,它已经把铃声和食物联系在一起了。这个实验很多人都知道,并没有什么稀奇的。在这里想介绍的是另一种条件反射。

投机心理

投机心理

在人类社会中,类似的现象层出不穷,每个人都会有点小迷信,例如,走 路不当心踩到了狗屎,就会对自己说:不祥之兆呀!于是一整天都在担心会倒霉,稍微碰到一点不顺利的事情,就会说:啊呀,还真的应验了!在股市上这一点尤甚,某人早上起床,发现眼皮在跳,心想难道今天会跌吗?开盘之后发现果然在跌,于是赶紧卖出,由于股市总是在波动,因此一旦他认为要跌,那就必然会跌。这又强化了他原先的想法,即眼皮跳肯定不是好事情。

凡是具备高级智能的生物,其大脑的原始设计就是为了寻找规律,并提炼出简单的法则。例如吃煮熟的食物不容易感染寄生虫、红色的苹果是比较甜的、凡是苦的东西最好赶快 吐掉等等。这些简单的规律基本上都是正确的,那是因为这些规律其背后的逻辑都相当简单,但问题是一旦碰到了复杂的事情就很麻烦了。鸽子做梦也不会想到,它们竟然会碰到如此变态的心理学家,竟会以随机的方式喂食,这毫无规律可循,但生物的本能就是要去寻找规律,于是便各自发展出了一套奇怪的行为。我们人类也是如此,股市涨跌的复杂性远远超过我们在生活中所能遇到的任何事物,所以我们每个人也在发展着奇怪的迷信。例如,在股市某个阶段连垃圾股也会涨上天,而且涨幅巨大,于是就有人总结出,买股票就应该买垃圾亏损股的“真理”来,这可真要呜呼哀哉了。这同时证明了一件事,人类的大脑天生不善于做多变量问题的思考,只要变量一多,我们立刻无所适从了,这便是科学研究的意义所在,把复杂的世界提炼成简单的定理。

信息迷恋症

投机心理

投机心理

特别是当我们进入了信息时代,获取信息的成本难以置信的低,其中绝大多数信息全都是噪音或者说垃圾信息,成天听信噪音,早晚会把自己的耳朵给搞坏掉。事实上真正有用的信息只要一两条就足够了。但难就难在从纷繁复杂的信息海洋中找到那一两条有用的信息。

投机心理

若然要给一个终告予有困难的投机者,便是要有系统地操作一个被测试过模式。人们看到最成功的企业,如麦当劳,杜尔电脑,联邦速递等,不难发觉它们有一共通点,就是每天一样,不间断地操作它的业务。

投机心理

投机心理

人们得到了多项值得令人深思的结果。例如,人们发现成功投机者比不太成功较少有神经质(悲观等负面情绪),成功的会使用很多解决问题的方法(借着宣泄气情绪或寻求别人的支援)。不太成功的会专注使用情绪解决的方法(借着渲情绪或寻求别人的支援)。成功的投机者在“认真尽责”这特征上是得分最高的,反映了跟随计划和全力投入的重要性. 以上的发现,碓定了我们平常在市场上的观察:投机者可以容忍自己的情绪和按照投机计划有规律地操,进步得比情绪化的对手快。更有一意外的发现,便是成功的有一半都是 用机械程式做投机的操作,但不太成功的,没有一个是用机械式操作的。

当我再和成功的投机者会面,发现另一半没有用机械程式操作的也会按照他们小心研究出来独特的形式来操作投机活动。 相反地,不成功的没有一位是有自己研究独特的形式。

(心理学的规条)

投机心理

投机心理

这决定条件可作为另一种心理学上的功能,把投机普成一组的条件,投机者便可自动的操作摸。 这可令人有一个比较清晰的头脑,等待机会来临而增加胜出率。把无稄两可的情况减低,用规条操作,可使投机者减少这高要求活动带来的压力,从而产生能操控掌握大局的感觉。试想当我们在第三世界驾车时没有人遵守交通规则的情况!这正是投机者在买卖时的情绪。故此有规条的投机是在一片混乱情况下的明灯。

初级阶段

(1)凭感觉、本能交易的阶段。

(2)痛苦的思考、摸索、尝试的过程——找到一种科学的预测理论,追求交易的确定性。把交易结束于预测制胜的思维阶段。

(3)简单之美。

转折点

失败交易使我的心理成为交易的负担、障碍,思维扭曲。误入歧途的绝望、徘徊阶段。

投机思路、框架的基本确立

投机心理

投机心理

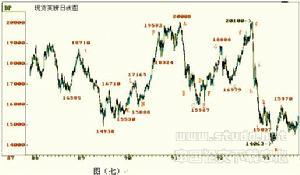

(1)开发定量的短期移动平均线投资理论的初级阶段

(2)建立在模型、理论、假设基础上的交易阶段。

三次思想、心理的突破和超越

第一次:明白了怎样从期货交易中赚到钱只做自己有把握的交易;

第二次:领悟到了市场交易的根本原则严格的风险控制(即止损);让利润奔跑。也就是把亏损限制在小额(即赚大钱,亏小钱)。

第三次:是非成败转头空——心理和人生态度的转变

第三次感悟主要是人生态度的改变和心境上的超越,这种超越的结果就是使我具有了一个平常心。这样,作起交易来,就理性多了。综合说:即只做自己有把握的交易;严格控制风险、让利润自己奔跑。第三次感悟主要是人生态度的改变和心境上的超越,这种超越的结果就是使我具有了一个平常心。作起交易来,就理性多了。

在通货膨胀威胁、流动性过剩的背景之下,普通老百姓为自己的生活担忧可以理解。现在一年期的存款基准利率仅为3.06%,扣除20%的利息税之后,相对于3%甚至更快的物价涨幅而言,居民储蓄搁在银行确实是在不断贬值、遭遇损失。那么老百姓应该如何投资以分散风险,取得较为稳定的收益呢?

首先要选择一些风险较低、价值稳定的资产进行长期投资!为什么要这样做呢?一方面为了应对通货膨胀威胁我们不得不进行投资,另外一方面由于当前资产价格如股市、房产等快速上涨,从而使盲目持有资产同样也面临不小的风险。从安全性的角度考虑,我们应当持有一些风险较低、价值相对稳定的资产。从安全性来看,首选黄金,其次为基金、房产等。

其次是要进行组合投资,但把握好各类资产的比例,从而起到最佳的组合效果。投资组合是指为求投资绩效或安全,将各种不同性质种类的资产加以组合。最好现金存款、股票基金、房产、黄金等都有若干,如何配置依个人需求而定。这样做的好处在于资产整体的安全性高,风险小,收益较为稳定。

买金是一种让资产保值增值最好的手段。特别是当股市风险已经显现出来,而金价又处于短期的相对低点,我们在投资中遵循“不把鸡蛋放在同一个篮子里”的原则就更显得尤为重要,而根据国际化平衡资产风险的惯例——投资者应该将资金中的20%换成黄金。从中长期来看,当前美元贬值以及石油、铜、铝等原材料价格上涨,都是利好黄金的消息。通常金价同这些原材料的价格存在一定的比价关系,按照该比价计算,当前的金价是被低估的。投资黄金是正确的,而从国内黄金投资市场来看,招行农行的高赛尔金条是一款相当不错的黄金投资产品,适合长期持有。

投机心理

请先做一道测试题,在以下四个选项中,选择你认为最符合自己的一项:

A,我的智力非常高超,远胜过多数人;

B,我的智力并不算特别出色,只是中等偏上水平;

C,我的智力比较弱,只能算是中等偏下水平;

D,我的智力非常差劲,远弱于多数人。

绝大多数人都会选择选项B,既然绝大多数人都是中等偏上的智力水平,那么什么才是平均水平呢?平均值谬误在于,多数人都会认为自己比平均水平更高,在一项调查中,有82%的人认为自己的驾驶技术比平均水平更高,很明显,其中有很多人是错误的。这一谬误在股市上更加夸张,因为每个人跑去炒股都是认为自己能够赚到钱,没有人会认为自己将亏钱再去炒股的,而且多数人对自己盈利的预期都是跑赢大盘,事实上连多数基金都做不到跑赢大盘。

1、本站所有文本、信息、视频文件等,仅代表本站观点或作者本人观点,请网友谨慎参考使用。

2、本站信息均为作者提供和网友推荐收集整理而来,仅供学习和研究使用。

3、对任何由于使用本站内容而引起的诉讼、纠纷,本站不承担任何责任。

4、如有侵犯你版权的,请来信(邮箱:baike52199@gmail.com)指出,核实后,本站将立即删除。